フリーランスや個人事業主の中には配偶者名義の自宅を事務所として使っている方も少なくないはず。

私も、夫名義の持ち家マンションの一部を、仕事場として使っています。

起業して数年は「自分の名義じゃないし…」と特に触れていませんでしたが、自宅の一部を事務所として使う場合でも、場所代として経費に計上することができる事を知りました。

経費として入れられる項目や、その計算方法、注意点を税理士さんに聞いてまとめました。

在宅でお仕事されている方や主婦で起業を考えられている方のご参考になれば嬉しく思います。

- 夫は会社員、妻は青色申告の個人事業主(もしくはその逆)

- 配偶者名義の持ち家分譲マンション

- RC造(鉄筋コンクリート造)

- 個人事業主になる前に居住用に新築で購入

- 住宅ローン返済中

- 支払いは夫の口座から引き落とし

- 自宅の一部を事務所として利用中

経費に入れられるもの

まず、住宅にかかる費用で経費に計上できるのは以下の項目です。

- 減価償却費

- 固定資産税

- 住宅ローンの金利

- 火災保険

- 電気代

- 水道代

- 管理費

- 修繕費

- 駐車場代 etc.

結構ありますね。

ただし、全てをまるまる経費として計上することはできません。プライベート用と事業用に家事按分して経費に入れます。割合は面積や時間、日数等で「仕事として使っていること」を明確に示せる根拠によって決めます。

家事按分の考え方についてはfreeeまたは弥生の記事が分かりやすかったので、そちらをご参照ください。

減価償却費の計算方法

弥生の青色申告などの確定申告ソフトを使っている場合、転用時の未償却残高を事前に計算しておけば、後は売買契約書の内容を転記するくらいで、本年度以降に経費として入れられる額を自動で計算してくれます。

\弥生の青色は専門用語少なめで簡単⇩/

弥生の青色申告オンラインへ⇒転用時の未償却残高は自分で計算する必要がありますので、その出し方を書いていきます。

1.建物取得時の金額を出す

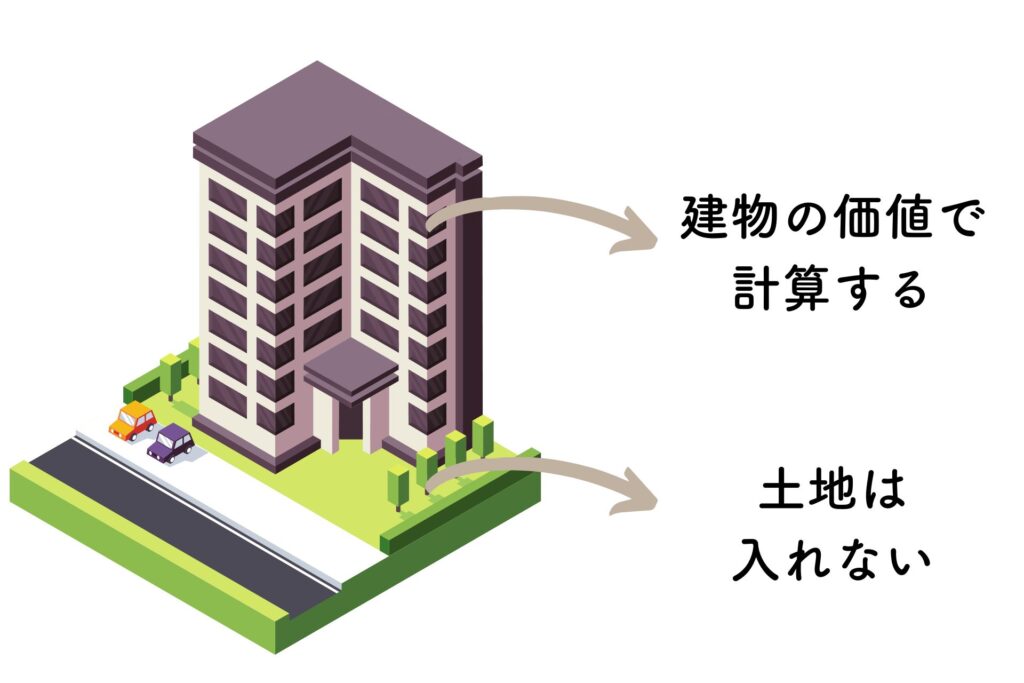

持ち家マンションの場合、減価償却費に入れられるのは「建物だけ」です。土地代は含まれません。

お手元の不動産売買契約書を確認し、まず建物の費用だけを見つけましょう。

例えば、新築で購入した時の売買代金が3,700万円、土地が1,500万円、建物が2,000万円、消費税が100万(5%時に購入想定)と書いてあったとします。

| 売買代金 | 36,000,000円 |

| 土地価格 | 15,000,000円 |

| 建物価格 | 20,000,000円 |

| 消費税 | 1,000,000円 |

土地には消費税はかかりませんので、建物代2,000万円+消費税100万円=2,100万円が、減価償却費の計算に入れられる「建物価格」です。

売買代金の3,600万円ではないので注意しましょう。

売買契約書に売買価格しか書かれていない場合は、消費税から逆算して建物代金を出します。

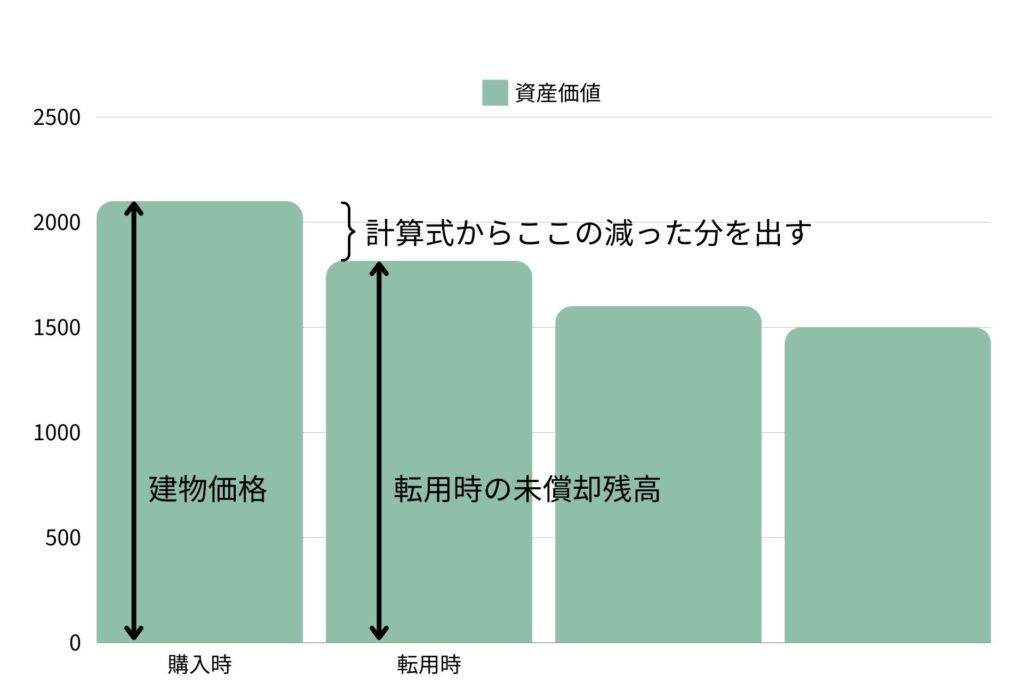

2.購入~事業用として転用するまでの減価の額を出す

新築で購入してから事業用として使い始めるまでの期間、つまり100%住宅として使っていた期間に減った建物の資産価値を計算します。

住宅用のRCマンションの場合、法定耐用年数は47年で1.5倍すると70.5年。

よって旧定額法の償却率は0.015になります。

2014年1月に購入し、2024年4月から事業用として使う場合は、事業用として使っていなかった期間は10年(6ヶ月未満は切り捨て、6ヶ月以上は切り上げ)です。

これを先ほどの式にあてはめると、

この283.5万円が住宅のみとして使っていた期間の減価の額です。

くま男爵

くま男爵計算を間違えると、意図せず脱税になって税務署からペナルティ食らうかもしれないぞぃ。確定申告前に税理士さんに答え合わせしてもらった方が安心だぞぃ。

\ここの計算は間違えると大問題!不安なら税理士さんに聞こう/

3.事業転用時の未償却残高を出す

経費として計上することになった時点で残っている、自宅マンションの資産価値(未償却残高)を計算します。

1と2で出した数字をここで使います。

これまでの例でいうと

ここで出た1816.5万円が事業用に転用時の資産価値(未償却残高)になります。

前述しました通り、弥生やfreee等の確定申告ソフトを使っていた場合、ここまで計算しておけば後はソフトがやってくれますので便利です。

次の段落から、実際のやよいの入力画面で説明していきます。

確定申告ソフトに入力する(やよいの青色申告)

固定資産の新規登録

画面左側のメニュー画面から、「高度なメニュー」→「固定資産の登録」→「新規登録」に進みます。

資産の種類を選ぶ画面に移りますので、「固定資産」を選びます。

基本情報を入力する

固定資産の種類は「建物」を選択し、不動産売買契約書から面積や取得時、取得金額等を入力していきます。

ここの取得金額は、前章の1.で出した「建物+税」の2,100万円を入力し、転用時の未償却残高は2.で出した1816.5万円です。

個人所有の住宅の一部を事業用として使う場合の取得方法は、「個人用資産を、当年度から事業用に転用した」を選びます。

うさぎマダム

うさぎマダム「取得日」は売買契約を結んだ時に建物が完成していなかったら「建築が完了した日」、もう竣工していたら「引き渡し日」ざます。

次の画面では償却方法の選択になります。取得日によって「旧定額法」「旧定率法」「定額法」の選択肢が変わります。

この例では2014年=平成26年に取得していますので、《定額法》を選びます。

くま男爵

くま男爵平成19年4月1日以後に取得した建物の場合の償却方法は「定額法」だぞぃ。

⇒それ以前の取得日の算定法はこちらで確認(国税庁のHPに飛びます)

償却情報を入力する

RC造のマンションの耐用年数は47年です。47を入力すると、自動で普通償却費が入力されます。

「本年度中の償却期間」は触りません。

床面積から出した事業割合を入力し、最終確認したらおしまいです。これで、償却残高がなくなるまで毎年自動で経費として計上されます。

\ソフトを使えば書く・提出が簡単/

ローン控除を受けている時の注意点

住宅ローン控除を受けている場合、事業割合には注意が必要です。

住宅ローン控除は、文字通り「住宅」にかかるものなので、事業用と使う床面積が増えると、住宅ではなくなった分、控除額が減ります。

事業用としての割合が10%以下であれば、10%を経費として計上しつつ、100%居住用としてローン控除できますので、節税的なメリットは一番大きいです。

また、ここで決めた割合は、建物に関わる他のお金(火災保険・ローンの利子・固定資産税等)にも同率でかかります。

ローン控除と経費、どちらを優先するかはそれぞれ事情が異なると思います。どちらが有利か判断が難しければ、税理士などの専門家に相談しましょう。

\税理士さんの伝手がないならココ⇩/

名義は夫、支払いも夫の口座からでも問題ない?

結論から言うと、家族名義かつ家族の口座からの引き落としであっても、経費として計上できます。

生計を一としている家族、つまり生活のための財布が一緒の家族(親とか配偶者)の場合、家族が支払っていたとしても個人事業主が支払ったものとして、経費に入れられます。

ただし、その家族間でのお金の受け渡しは経費にも収入にもなりません。

分かりやすく例をあげると、

夫名義の持ち家マンションの一角で妻が事業をしている場合、夫が支払う固定資産税や建物の減価償却費は、妻の事業の経費にできますが、妻が夫に場所代を払ったとしてもそれは経費になりません。

同じ財布の中でお金が仕切りを移動しても、総額は増えも減りもしないからだと考えると分かりやすいかと思います。

注意点として、事業ではお金の動きを第三者から見ても分かるように記録する必要があります。名義が個人事業主本人のものではない、事業用の口座においてもお金の動きはない、という場合は、必ず事業として使っている事を証明できる書類等を保管しておきましょう。

自宅であれば仕事スペースの存在が証拠になると思いますが、家族名義の携帯や車を使う時は、使用履歴を残しておくと安心です。

まとめ

家族名義の自宅マンションでも、個人事業主の経費として計上できます。また、その家族に対しての費用の支払いや領収書の受領は経費になりませんので不要です(払うように言われるかどうかは別として)

まず購入時の売買契約書を見つけて、今の建物の価値を計算することから始めましょう。

未償却残高が出せたら、ローン控除と経費のどちらを優先するかを検討し、割合を決めましょう。

建物にかかる費用は結構大きいですので、入れていなかった方はこの機会に入れてみてくださいね。

今回ご紹介した計算方法は自分が確定申告で減価償却費を入れるにあたり、勉強した上で税理士の方に確認した内容を記載しておりますが、私の本来の仕事は家づくりや片付けです。

減価償却費は一度出したら数年かけて経費として乗ってきますので、間違えていたら大変です。実際に確定申告を出す前に、税理士さんに最終チェックをしてもらった方が安心だと思います。

確定申告の締切直前はお互い慌ただしく、断られたり期限が過ぎたりしかねませんので、余裕をもって計算・依頼することをお勧めします。

\税理士さんの知り合いがいない方はここで探せます/

万が一こちらの記事に間違い等ございましたら、お手数ですがご一報の程よろしくお願いいたします。

ここまで読んでくださってありがとうございました。